Taxes

Comptes de taxes

Le compte de taxes foncières municipales pour l'année 2025 est payable en quatre versements, dont les échéances sont les :

- 10 février 2025

- 28 avril 2025

- 14 juillet 2025

- 29 septembre 2025

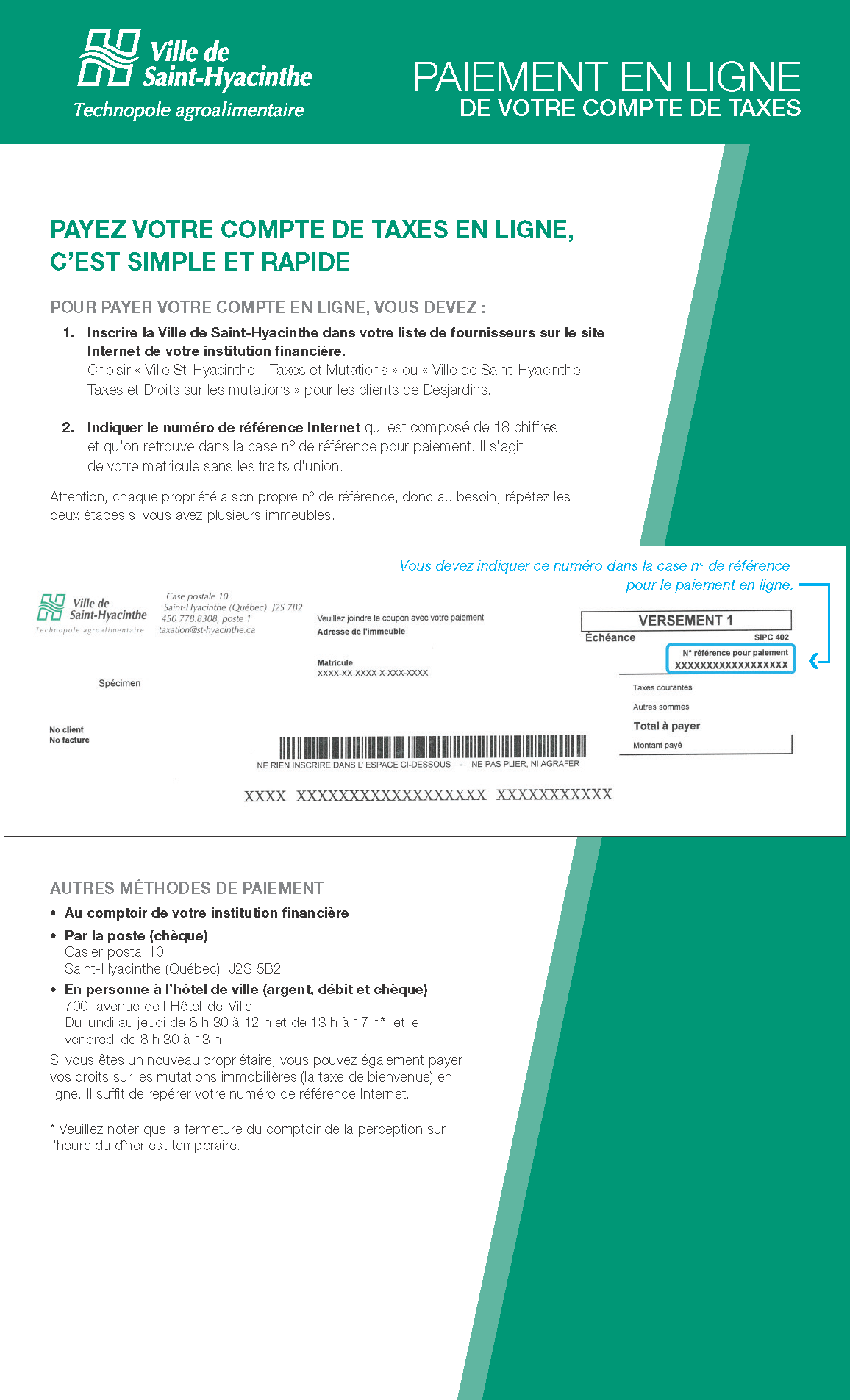

Cliquez sur l'image pour l'agrandir

Modalités de paiement

- En ligne sur le site de votre institution financière.

- Par la poste : case postale 10, Saint-Hyacinthe (Québec) J2S 7B2

- Au comptoir de la plupart des institutions financières participantes, à condition que le coupon de versement accompagne votre paiement.

- Au comptoir de la perception des taxes de la Ville de Saint-Hyacinthe (700, avenue de l'Hôtel-de-Ville).

- Mode de paiement : argent, débit et chèque

- Aucune carte de crédit n'est acceptée.

- Aucun reçu n'est donné au comptoir ou retourné par la poste à la suite du paiement. L'encaissement de votre chèque constitue votre reçu.

- Les intérêts annuels exigés sur tout versement échu sont de 14 %.

Consultez les heures d’ouverture du comptoir de la perception des taxes.

L'envoi du compte de taxes se fera dans la semaine du 13 janvier 2025 et se fait une seule fois par année. Les propriétaires n’ayant pas encore reçu leur compte de taxes pour l'année 2025 devront communiquer avec la Division de la perception, de la taxation et de l'évaluation du Service des finances.

Pour les taxes scolaires, communiquez avec le Centre de services scolaire de Saint-Hyacinthe.

Taux de taxation 2025

| Taxe foncière (1)

| 0,5227 $ |

| Taxe foncière (1)

| 0,6642 $ |

| Taxe foncière (1)

| 1,5681 $ |

| Taxe sur immeubles industriels 1ère tranche (< 600 000 $) (1) |

1,2871 $ |

| Taxes sur immeubles industriels 2ème tranche (600 000 $ et +) (1) | 1,2907 $ |

| Taxe sur immeubles non résidentiels 1ère tranche (< 300 000 $) (1) | 1,4219 $ |

| Taxe sur immeubles non résidentiels 2ème tranche (300 000 $ et +) (1) | 1,4269 $ |

|

Taxe foncière spéciale Fonds Vert (1) | 0,0047 $ |

| Taxe d'eau | 210 $ |

| Taxe d'assainissement | 197 $ |

| Gestion des matières résiduelles | 215 $ |

| Taxe d'eau – piscines | 103 $ |

| Gestion des installations septiques | 156 $ |

| Taxe d'eau – au compteur (mètre³) | 1,29 $ |

| Taxe d'assainissement – au compteur (mètre³) | 0,69 $ |

| Système mazout ou biénergie | 100 $ |

| Surface pavée (3) | 0,25 $ |

| S.D.C (valeur locative) (1) (2) | 0,55 $ |

| Taux d'intérêt sur comptes échus | 14,0 % |

(1) Du 100 $ d'évaluation selon la valeur inscrite au rôle d'évaluation foncière.

(2) Plus les taxes applicables (TPS et TVQ).

(3) Du mètre carré.

Remboursement de la taxe de piscine ou du système au mazout ou bi-énergie

Si votre avis parvient à la Ville à une date postérieure, la modification sera effective sur le compte de taxes de l’année suivante. N’oubliez pas de joindre votre pièce justificative. Vous devez nous faire parvenir votre déclaration complétée avec photo à l'appui avant le 30 juin pour obtenir un remboursement de la taxe piscine pour l'année en cours.

Formulaire pour le retrait d'une piscine

Tout propriétaire d’une unité d’évaluation peut être exempté de la taxe imposée et en obtenir le remboursement, le cas échéant, s’il déclare à la Ville, avant le 1er décembre de l'année précédant celle pour laquelle la taxe est imposée, que le système de chauffage de son unité d'évaluation a été démantelé. Cette déclaration doit être appuyée de pièces justificatives.

Formulaire pour le retrait d'un système au mazout ou bi-énergie

Déclaration de fin d’une activité commerciale ou professionnelle dans un immeuble résidentiel

Tout propriétaire qui cesse son usage commercial ou professionnel dans son immeuble résidentiel doit nous en informer afin que nous puissions mettre à jour son dossier et faire les ajustements nécessaires le cas échéant.

Formulaire de déclaration pour la fin d'une activité commerciale

Droits sur les mutations immobilières

Conformément à la Loi concernant les droits sur les mutations immobilières, toute municipalité doit percevoir un droit sur le transfert de tout immeuble situé sur son territoire. Calcul du droit de mutation (taxe de bienvenue)

De plus, une municipalité peut, par règlement, fixer un taux supérieur à celui prévu par la Loi pour toute tranche de la base d’imposition qui excède 500 000 $.

La Ville de Saint-Hyacinthe a adopté, le 15 janvier 2018, le règlement numéro 549 qui fixe à 3 % le taux sur la tranche de la base d’imposition qui excède 500 000 $. Ce règlement est entré en vigueur le 18 janvier 2018.

Enfin, la Loi prévoit également que les tranches d’imposition du droit de mutation sont indexées annuellement selon le taux du décret gouvernemental publié dans la Gazette officielle du Québec, au plus tard le 31 juillet précédant le début de l’exercice visé.

Par conséquent, pour la période du 1er janvier au 31 décembre 2025, le droit de mutation sur un immeuble situé sur le territoire de la Ville de Saint-Hyacinthe est calculé en fonction de la base d’imposition établie selon les taux suivants :

| Tranche de la base d’imposition | Taux |

|---|---|

| 0 à 61 500 $ | 0,5 % |

| 61 500 $ sans excéder 307 800 $ | 1 % |

| 307 800 $ sans excéder 500 000 $ | 1,5 % |

| Excède 500 000 $ | 3 % |

La base d’imposition du droit de mutation est la plus élevée parmi les montants suivants :

- le montant de la contrepartie fournie pour le transfert de l’immeuble;

- le montant de la contrepartie stipulée pour le transfert de l’immeuble;

- le montant de la valeur marchande de l’immeuble au moment de son transfert.

Droit supplétif

En vigueur au 1er janvier 2023, le droit supplétif est une compensation facturée à l’acquéreur d’un immeuble exonéré du droit de mutation.

La Loi concernant les droits sur les mutations immobilières fixe le montant du droit supplétif en fonction des critères suivants :

| Base d'imposition | Montant à payer |

|---|---|

| Moins de 5 000 $ | Aucuns droits |

| 5 000 $ à moins de 40 000 $ | Taux de 0,5 % |

| 40 000 $ et plus | 200 $ |